はじめに

組織再編税制の仕事をする際、何が入り口の知識となっていて、どういう流れで検討を行っているか、ざっくりとまとめてみました。

もはや会計事務所向けまたはM&A関係のプロ向けの内容なのかもしれませんが、気づきがあればアップデートしていきたいと思います。

組織再編税制の入り口

組織再編税制の成り立ち

組織再編税制が整備された平成13年度税制改正に先んじて、税制調査会から「会社分割・合併等の企業組織再編成に係る税制の基本的考え⽅」が発表されています。組織再編税制の基本的なコンセプトが書かれているため、趣旨を把握するためにとてもわかりやすい資料です。

会社分割・合併等の組織再編成に係る法⼈税制の検討の中⼼となるのは、組織再編成により移転する資産の譲渡損益の取扱いと考えられるが、法⼈がその有する資産を他に移転する場合には、移転資産の時価取引として譲渡損益を計上するのが原則であり、この点については、組織再編成により資産を移転する場合も例外ではない。

ただし、組織再編成により資産 を移転する前後で経済実態に実質的な変更が無いと考えられる場合には、課税関係を継続させるのが適当と考えられる。したがって、組織再編成において、移転資産に対する⽀配が再編成後も継続していると認められるものについては、移転資産の譲渡損益の計上を繰り延べることが考えられる。

(税制調査会「会社分割・合併等の企業組織再編成に係る税制の基本的考え⽅」平成12年10月3日)

組織再編に伴って資産を移転した場合には、時価で譲渡したものと取扱い、移転資産の譲渡損益を計上することが原則となっています。しかしながら、すべての組織再編について移転資産の譲渡損益を計上すれば、組織再編成の円滑な実施を妨げることになるわけです。そこで、組織再編後でも投資が継続していると認められる場合には、移転資産について簿価を引継いで譲渡損益を将来に繰り延べることとし、課税が発生しないよう整備されました。

適格となるパターン

一定の要件を満たす企業グループ内で組織再編を行った場合には、企業グループの株主レベルで考えれば投資が継続していると考えて、移転資産の簿価を引き継いで譲渡損益を計上せず、課税を繰り延べることとされています。

また、一定の要件を満たすような共同で事業を行うための組織再編成を行い資産を移転した場合には、株式等の継続保有を通じて当該資産に対する投資が継続していると考えて、移転資産の簿価を引き継いで譲渡損益を計上せず、課税を繰り延べることとされています。

これらの企業グループ内の組織再編および共同事業を行うための組織再編を行うとして認められる要件が、いわゆる適格要件とされています。

組織再編税制の範囲とは

一般的に、いわゆる組織再編税制の範囲は下記の行為とされています。

- 合併

- 分割

- 現物出資

- 現物分配

- 株式分配

- 株式交換等(株式交換+スクイーズアウト)

- 株式移転

条文に即して組織再編成に係る行為計算否認規定(法人税法第132条の2)の範囲で言えば、株式分配(法人税法第2条第12号の5の2)以外の現物分配が含まれないというような細かい点がありますが、おおむね差異はないように思います。

組織再編の課税関係を考えるには

では、具体的にどういうプロセスで検討すればよいかについて、各論には踏み込まず、ざっくりとご紹介いたします。

(1)情報収集

まずは、当たり前ですが、検討の前提となる情報集めが必要です。情報を集めているうちに、そもそもクライアントのやろうとしていることが非効率であることに気づいたり、趣旨が想定と違うところにあったり、いろいろな気づきがあります。

情報収集がてら、会社は何をしたいのか、どういう最終形をイメージしているのか、制限となる条件は何か、スケジュールはどうしたいのかを網羅的に把握していくことになります。

一例ですが、少なくとも、下記のような資料が必要になるかと思います。

- 各社の登記簿謄本

- 各社の株主名簿

- 各社の法人税申告書

- 各社の決算書・勘定科目内訳明細書

- 各社の資産の(税務上の)含み損益の有無の確認

- 過去の組織再編、事業譲渡/譲受、M&Aの有無

- 金融機関からの借入金の状況(担保の有無など)

- 想定スケジュール

(2)適格要件を検討する

適格要件の検討は、資本関係が入口

先に述べたように、組織再編税制の適格要件は、企業グループ内の組織再編か共同事業を行うための組織再編であることが前提に設計されています。

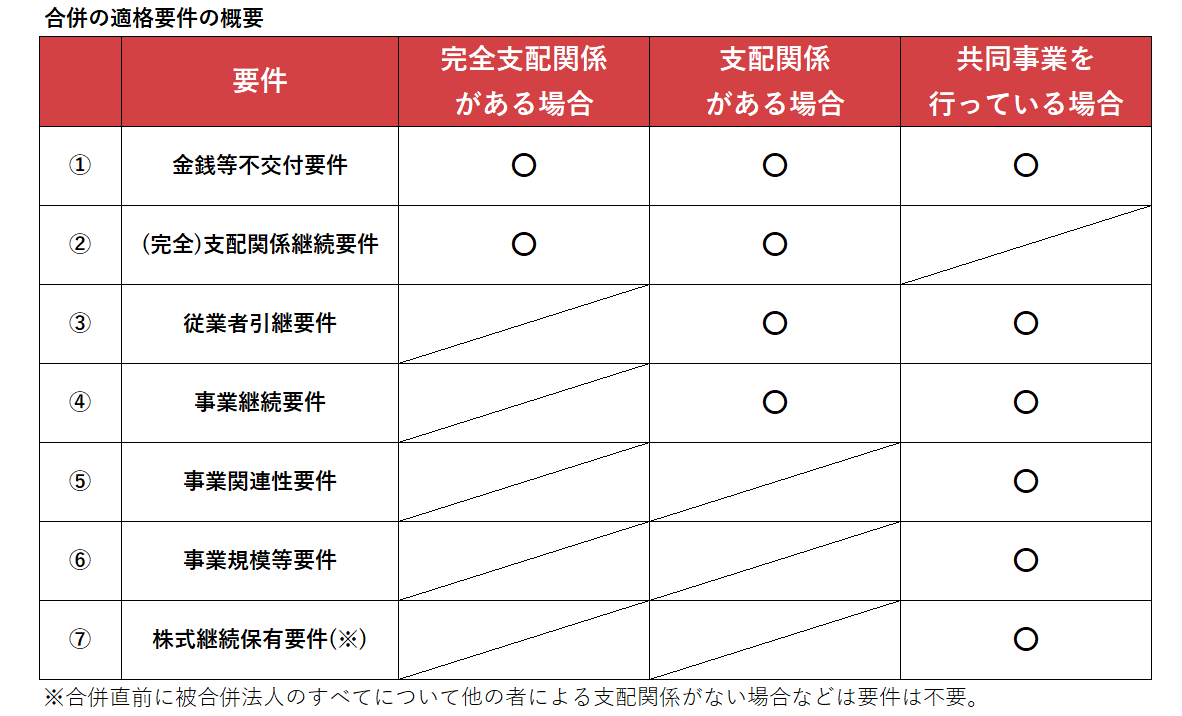

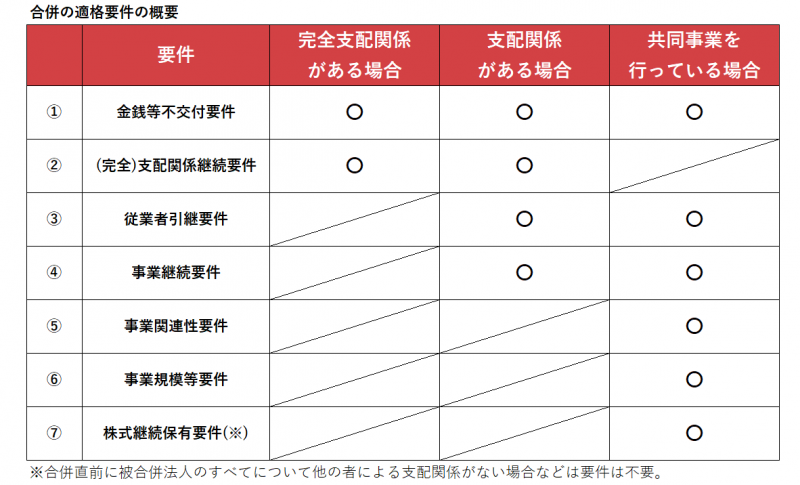

そのため、多くの場合、①完全支配関係がある場合、②支配関係がある場合、③共同事業要件を行う場合の3パターンが入り口となっています。

この資本関係のパターンによって適格要件が異なりますので、該当するパターンの適格要件を検討することとなります。

ご参考までに合併の場合の適格要件を下記に示しています。

たとえば、現時点で完全支配関係がある場合には要件の①と②を検討するわけですが、②の要件を満たさないとなれば、完全支配関係がある場合の適格要件は満たせません。次には支配関係がある場合の適格要件を検討することとなります。

このように、場合によっては、完全支配関係の場合の要件→支配関係の場合の要件→共同事業要件と順繰りに検討することとなります。

各要件の詳細については、他の記事でご紹介できればと思います。

(3)当事者の会計処理と課税関係を検討する

適格・非適格の判定に応じて、具体的な課税関係の検討を行います。

組織再編においては、基本的に資産等を移転する側と受け入れる側の両者が存在します。合併の場合は、被合併法人と合併法人ですし、分割の場合は、分割法人と分割承継法人がそれぞれ該当します。

基本的には、資産等を移転する側で時価で譲渡する/簿価で移転するという点、資産等を受け入れる側で時価で受け入れる/簿価で受け入れる点を処理することとなります。

具体的にどう手許で試算するかといえば、エクセル表でBSを縦一列に並べて取引段階ごとに仕訳列を作成し、最終合計で出来上がりのBSを計算する方法が一般的かと思います。もしくは、見た目で分かりやすいようにT勘定方式でBSを並べることも考えられます。

気を付けるべき点としては、会計と税務の仕訳を同時に検討することです。

税務上の処理だけ見ていても会計上でワークしない場合もありますので、この点留意が必要です。

たとえば、親子会社間で逆さ合併(子会社が存続法人、親会社が消滅法人の合併)をすると、合併後法人の個別財務諸表上では親法人が有していた子会社の株式が自己株式として計上されます。子会社の株式の簿価が大きく、多額の自己株式が計上される場合、合併後の個別財務諸表上、債務超過になる可能性があります。

(4)当事者の株主の会計処理と課税関係を検討する

忘れてはいけないのが、株主側の処理です。適格・非適格いずれの場合でも、株主が有する対象会社の株式の簿価や持分割合に影響がある可能性があります。

また、非適格合併、非適格分割型分割または非適格株式分配では、投資が清算されたと考えて株主にみなし配当と株式の譲渡損益が発生します。

(5)繰越欠損金の引継の可否など付随論点を検討する

適格組織再編を行った場合、移転資産等の帳簿価額を引き継ぐだけでなく、組織再編前の課税関係を引き継ぐ場合があります。

たとえば、適格合併を行う際に、被合併法人が繰越欠損金を有する場合には、被合併法人の繰越欠損金の引継ぎ要件を検討する必要があります。一定の要件を満たす場合に、合併後の法人は被合併法人の繰越欠損金を引き継ぐことができます。欠損金の金額によっては非常に重要なインパクトがありますので、繰越欠損金の引継ぎ要件の検討は慎重に行う必要があります。

まとめ

かなりざっくりとした説明ですが、組織再編税制を検討する際の流れをご紹介しました。

各論の内容も重要ですが、検討し忘れがないように、俯瞰的な視点を忘れず実務を行うことを常に心がけています。

組織再編の仕事は総合格闘技的なところがあり、税務知識だけでは戦えない面があります。

会社法の知識がなければ、手続全体のスケジュールを案内できません。会計の知識がなければ、逆さ合併で自己株式で債務超過になる可能性に気づけなかったり、のれん償却が多すぎて会計上のPLを圧迫する可能性を案内できなかったりします。

最終的には各専門家の分業となるのですが、他分野の知識がなければ、そもそもワークしない方法を提案・計画してしまうことになりかねません。(この記事も、税理士や会計士、M&A関連事業の従業員など、なかばプロ向けということになるかと思います)

次回以降、なるべく趣旨や会計・会社法上の論点を記載しつつ、各論について紹介していければと思っています。