はじめに:配当を行う場面とは

利益配当だけでなく、資本の払い戻しや自己株式取得の場面でも

通常、配当といえば、定時株主総会後の利益剰余金からの配当をイメージすることも多いでしょう。

しかしながら、たとえば、会社売却前に余剰資金の処分のために法人株主に利益配当を行い、キャッシュを売り手側で回収するとともに、株式価値を圧縮することで買手の買収資金の負担を緩和させることが行われることもあります。

また、税務上の配当は会社法上の配当よりも概念が広く、減資後の資本剰余金からの配当や自己株式の取得の場面でも、「みなし配当」として税務上の配当が生じる場合があります。

そのため、イメージよりも、配当等の益金不算入について検討しなければならない場面は多いといえます。

受取配当等の益金不算入制度を正確に適用するために、制度の内容を確認していきたいと思います。

受取配当等の益金不算入制度について

制度趣旨

受取配当等の益金不算入(法人税法第23条)の制度趣旨は、内国法人における二重課税の排除です。

基本的に、配当は、課税後の当期純利益が蓄積した利益剰余金を原資とします。そのため、株主が受け取った配当は、すでに法人税が課税された後のものとなります。

そのため、受け取った株主が法人の場合、受け取った側で法人税が課税されてしまうと、同じ所得に二重に法人税を課することになってしまいます。

一般的に、一つの課税原因について同種の税金は一回だけ課税されるべきと考えられています。したがって、配当に二重に課税されることを避けるため、配当を受け取った法人は、益金(税務上の利益)から、所定の計算に従って、配当の額を不算入とすることができます。

具体的な仕組み

趣旨によれば、受取配当等の益金不算入は二重課税を排除することが目的とされています。そう考えれば、法人が受け取った課税済利益の配当はすべて益金不算入となる(課税されない)べきと考えられます。

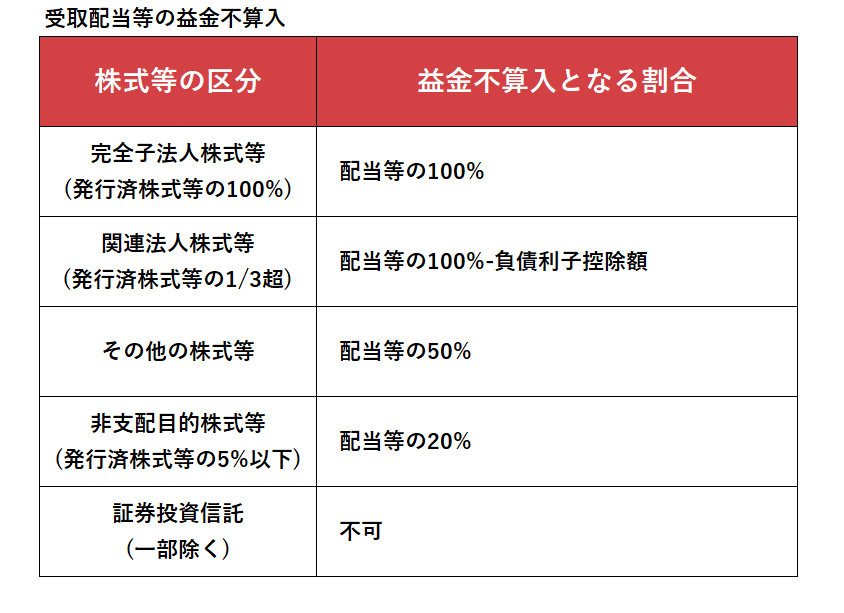

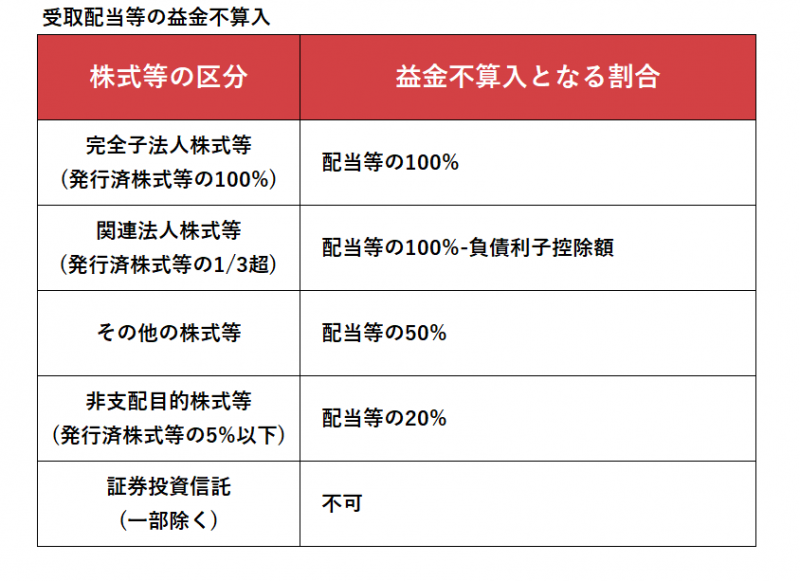

しかしながら、必ずしも配当等の額の全額が益金不算入となるわけではなく、配当を受け取る法人が当該配当等の原因となる株式等をどれくらいの持分を有しているかによって、益金不算入となる割合が変わってきます。

簡単に言えば、保有割合が高ければ高いほど、益金不算入となる割合は大きくなります。例えば、100%完全子会社であれば、配当等の全額が益金不算入となります。

株式等の区分の概略を示すと下記のとおりです。

間違いやすいポイント①

継続保有要件に要注意

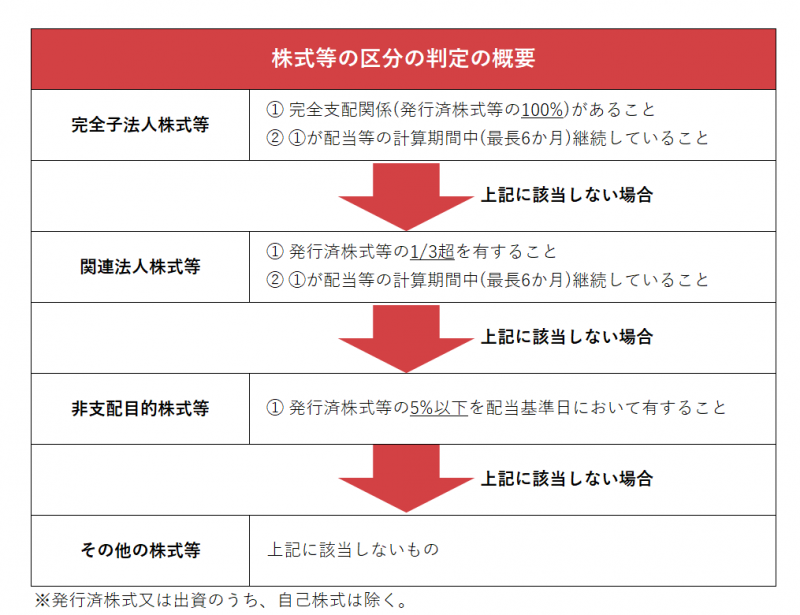

上記の株式等の区分を見ると、「その他の株式等」は発行済株式等の5%超1/3以下を有している場合に該当するように見えます。しかしながら、それは正確ではありません。

それは、完全子法人株式等や関連法人株式等の区分の判定基準は、持分割合だけでなく、実は継続保有要件もあります。

継続保有要件があるのは、完全子法人株式等および関連法人株式等です。

大枠の理解として、下記のいずれかの期間で継続して保有している場合に継続保有要件を満たすという点を抑えておけば結構かと思います(詳細は、法人税法施行令22条の2第2項、22条の3第2項)。

又は

配当基準日までの6か月間(配当基準日の6か月前の日の翌日から配当基準日)

この点、「配当の日」ではなく「配当基準日」をベースに判定されるため留意ください。

なお、みなし配当(分割型分割、株式分配、資本の払い戻しを除く)の場合には、保有継続要件の終期が、「その支払いに係る効力が生じずる日の前日」になります。

そのため、たとえば、配当基準日時点で発行済株式の100%を保有していても、継続保有要件を満たしてないというような場合は、「その他の株式等」に区分され、50%しか益金不算入できないということになります。

したがって、株式を新規取得した場合や、保有割合に異動があった場合には、株式等の区分について注意深く判定を行う必要があります。

次回以降に続きます